服務熱線

0755-83044319

發布時間:2022-06-02作者來源:清華大學王志華教授瀏覽:2312

(上接[敏感詞]部分:集成電路設計)

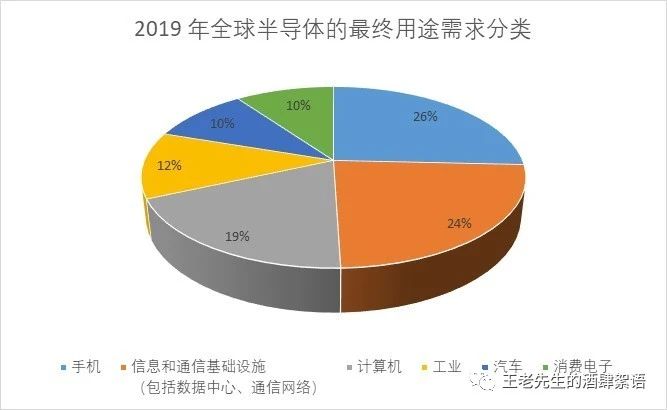

半導體產品幾乎為經濟的各個部門提供驅動動力,包括能源、醫療保健、農業、消費電子產品、制造和運輸。2019 年全球對半導體的最終用途需求為:手機(26%)、信息和通信基礎設施(包括數據中心、通信網絡)(24%);計算機 (19%)、工業(12%)、汽車 (10%) 和消費電子 (10%)。

在這些不同的應用中,有大約9%直接支持國家安全和關鍵基礎設施應用。這些關鍵的半導體產品最終用途包括航空航天、電信網絡、能源和公用事業、醫療保健和金融服務。其他政府用途僅占全球半導體消費量的 1% 以上。

美國在全球半導體生產中的份額已從 1990 年的 37% 下降到今天的 12%,如果美國沒有全面的戰略來支持該行業,預計還會進一步下降。

美國制造能力不足:幾十年來,美國的制造能力持續下降。本世紀的[敏感詞]個十年對美國制造業來說尤其具有破壞性,在 2000 年至 2010 年間失去了三分之一的制造業工作崗位。中小型企業 (SME) 受到的打擊尤其嚴重。下降的部分原因可歸結于來自低工資國家的競爭。經濟學家估計,大約 25% 的失業可歸因于中國的崛起,尤其是在中國加入世界貿易組織之后。但美國已經還看到內部生產率增長停滯不前,與經濟同行相比,例如,在平均水平和大多數行業中落后于德國。今天,在美國中小企業的生產率通常低于大型制造商。與“人工智能與機器人即將到來”的普遍看法相反,美國中小企業制造商對提高生產力新技術的投資不足。制造能力的喪失導致了創新能力的喪失。制造能力是產品創新的基礎,創新能力一旦失去,就很難重建。近幾十年來,當集成電路產能走向海外時,研發和更廣泛的產業供應鏈往往隨之轉移到國外。

從設計到封裝,再到最終整合到客戶購買的最終電子產品中,產業鏈極其復雜、地理位置極為分散。由于企業在特定環節的專業化,典型的半導體生產流程包括多個國家,產品可能跨越國際邊界70次。整個過程最多需要100天,其中12天是供應鏈環節之間的中轉,下圖是供應鏈的簡單表示。

半導體產品的尺寸小、重量輕是實現這樣的跨地域的復雜物流的供應鏈的重要因素。與半導體產品的價值相比,運輸它們的成本很低。然而,這也意味著運輸路線的中斷可能會造成供應鏈的風險。產業鏈中需要使用各種不同形式的運輸(例如,空運、海運、卡車運輸),這取決于階段和要行駛的距離以及產品的性質。在某些情況下,運輸還需要進行專門處理,例如處理制造過程中使用的危險和高純度氣體和化學品,或保護敏感電子設備免受損壞。

對晶圓進行加工、制造集成電路的生產廠有兩種基本的行業模式。[敏感詞]種是由垂直整合的半導體公司或 IDM企業。它們在企業內部完成半導體產品設計及制造過程中的全部步驟:從設計到最終測試。IDM企業約占全球半導體產能的三分之二。盡管美國領先的 IDM企業英特爾主要生產邏輯器件,但其他大多數 IDM企業主要生產 DRAM 等存儲芯片、分立器件及模擬集成電路。除了英特爾之外,美國還有幾家[敏感詞]的 IDM企業,包括Analog Devices、Maxim Integrated Products、MicrochipTechnology、美光、安森美半導體和德州儀器。值得注意的是,這些公司雖然總部位于美國,但它們在世界各地的工廠完成最終產品的加工制造。例如,除了美國之外,英特爾還在以色列、愛爾蘭和中國設置有晶圓加工制造廠。而總部位于韓國的三星和其他總部位于外國(注:非美國)的公司除了其國外(注:非美國)有制造廠之外,也在美國有生產芯片的工廠。依據SIA 報告稱,美國半導體公司 44% 的產能位于美國。總體而言,美國的 IDM企業占 2020 年全球 IDM廠商營業總收入的 51%,美國在數字邏輯集成電路、模擬集成電路方面尤其強大。

還有另外一些多美國半導體產品領先企業(例如 AMD、博通、英偉達、高通和賽靈思)都采用“無晶圓廠半導體企業”的商業模式,這些公司將設計數據提供給專門從事半導體代工制造的獨立公司,由這些代工企業加工制造成芯片成品。這些第三方代工廠被歸類為“純半導體代工廠”,因為它們不設計或銷售自己的任何芯片產品,而是充當無晶圓廠半導體企業的合同制造商(這些代工廠有時會提供額外的產能或以其他方式為 IDM廠商生產某些芯片) )。一些 IDM企業,特別是三星,也為無晶圓廠半導體企業提供加工服務。

隨著技術的進步,建造和維護[敏感詞]工藝半導體制造設施的成本飆升,無晶圓廠企業+代工業務模式變得越來越普遍。芯片制造技術的持續進步需要全新的、成本越來越高的制造設備。[敏感詞]的晶圓廠(在5nm 工藝節點)的成本至少為 120 億美元。一臺極紫外 (EUV) 光刻機(這種設備在 5 nm 或以下工藝節點是必需的,在7 nm工藝節點也常使用)的價格就高達1.5 億美元。除了光刻機之外,晶圓廠還需要多種其他類型的設備。據估計,下一代晶圓廠(將在 3 納米節點上運行)所需的投資可能超過 200 億美元。此外建立新晶圓廠建立之后,運營成本將非常高,并且需要持續、昂貴的資本投資;也需要維持工藝設計人員所需的[敏感詞]技術,才能保持在[敏感詞]的生產節點上運行。純粹的代工廠受益于規模經濟宏大,這使他們能夠以高而有效的產能利用率來消化和吸收的半導體工廠的巨額成本。據 SIA統計,純晶圓代工廠約占全球芯片產能的三分之一。其中邏輯芯片產能占近大約80%。臺積電(TSMC)是全球[敏感詞]家純晶圓代工廠,成立于1987 年,并在今天主導了代工市場。

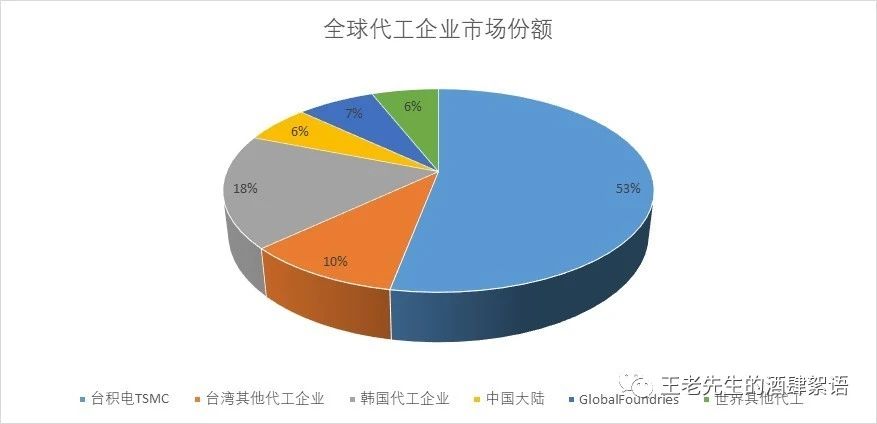

代工市場由臺灣企主導,僅臺積電一家企業就占據代工市場53%的市場份額。總體而言,臺灣代工企業占全球代工市場份額的 63%。韓國占 18%,中國占 6%。總部位于美國、阿布扎比擁有的代工廠 GlobalFoundries 擁有 7% 的份額,占代工市場剩余 13% 份額的一半以上。

如上所述,雖然美國在IDM 型企業產出的芯片市場的份額很大,但全球代工企業收入中,美國企業占比只有大約10%;亞洲的代工廠占據了大約 80% 的份額。僅臺灣就占全球代工業務的 63%。這意味著雖然美國是半導體設計的領導者,但美國國內的無晶圓廠公司嚴重依賴外國代工企業制造產品,它們主要在亞洲。雖然這種代工商業模式適用于大批量商業應用的集成電路產品,但許多相關的應用都是小批量的,這使得應用采用先進的半導體制造技術具有不確定性和挑戰性。

對美國來講,絕大多數半導體產品制造(由 IDM 和純代工廠兩種模式)在國外完成,它們是臺灣、韓國、日本、中國大陸和美國本土。設置在美國本土的的半導體制造產能約占全球總量的 12%,遠低于 1990年代的 37%。2019 年,臺灣產能占全球裝機容量的約 20%,緊隨其后的是韓國,占 19%。日本占17%,中國占16%,歐洲9%。其余 6% 的產能位于新加坡、以色列和世界其他地區。

在位于美國的 40 家主要半導體制造工廠中,有一半 (20) 使用 300 毫米(12 英寸)晶圓生產;其他生產使用 200 毫米(8 英寸)或以下的晶圓。2009 年至 2018 年間,全球有超過 100 家 150-200 毫米晶圓制造廠關閉,其中 70% 的關閉地點位于美國和日本。據 IC Insights 稱,多達 68 座晶圓制造廠已經使用了幾十年,已經超出了它們的合理使用年限。關閉的晶圓制造廠部分是被更具成本效益或升級的新設施所取代;也有一些晶圓制造廠運營成本太高,相應的公司轉向輕晶圓廠或無晶圓廠的商業模式

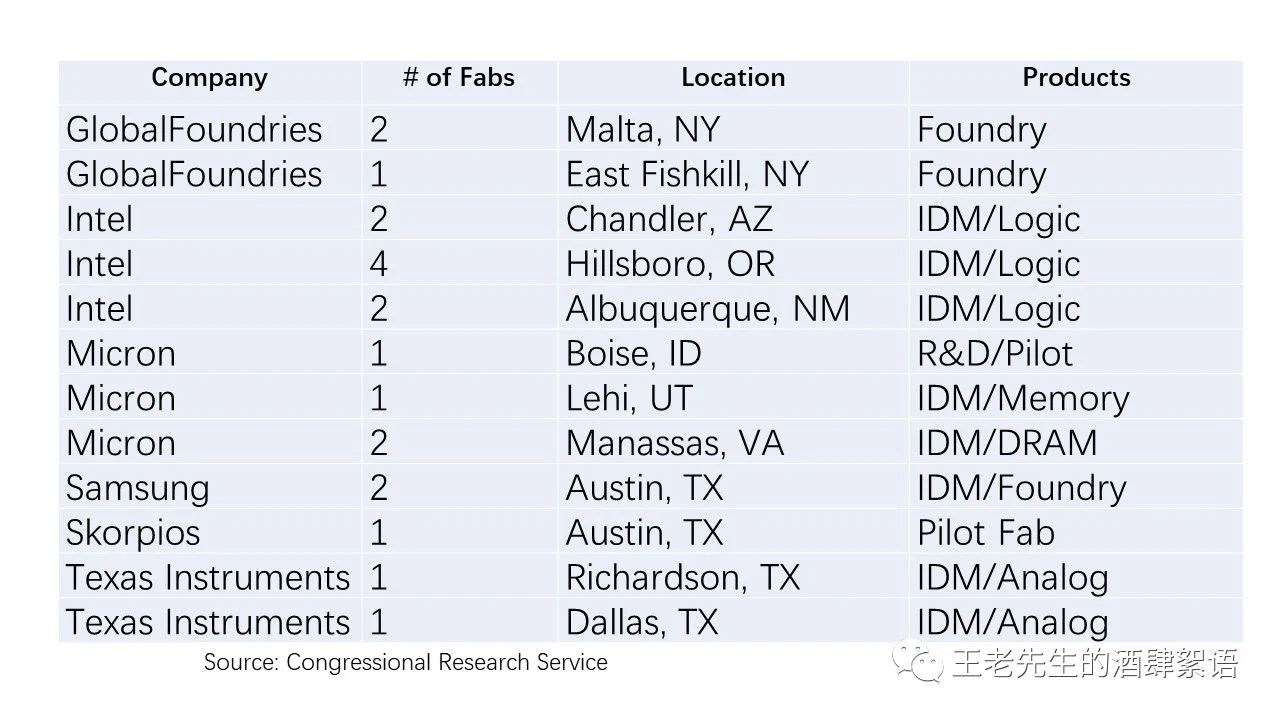

在美國本土,6家企業運營著 20 座 300 毫米晶圓廠,它們分布于美國的八個州,詳情如下表所示。除 Skorpios 外,其他5個企業也在美國之外經營晶圓制造廠。

如上所述,英特爾在以色列、愛爾蘭和中國都有半導體產品生產業務。除美國本土的晶圓制造廠外,美光還在新加坡、日本和臺灣設有晶圓廠。而德州儀器在中國、馬來西亞、臺灣和菲律賓以及德克薩斯州都有晶圓生產。GlobalFoundries 是美國的領先的純晶圓代工廠,由阿布扎比酋長國通過主權財富基金穆巴達拉擁有,并在德國和新加坡設有晶圓制造廠。2019年,該公司取消了在中國成都開設晶圓廠的計劃。

雖然美國芯片制造產能相對穩定,但美國以外芯片制造的產能和產量正在增長,尤其是在亞洲。因此SIA 預測,到 2030 年,美國在半導體產能中的份額將下降至 10%,而亞洲份額將增長至 83%。2019年,全球6個新建設的的半導體生產設施中,沒有一個在美國,但有4個在中國。

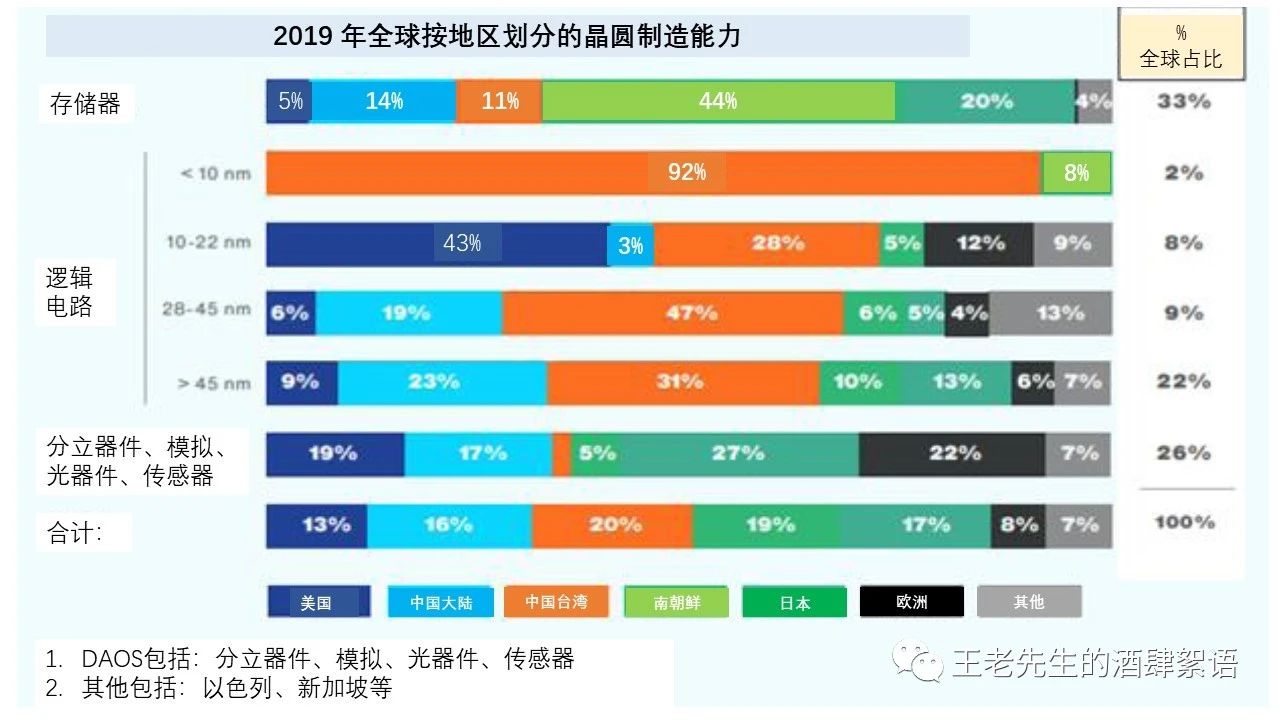

在本報告的“設計”部分的討論中曾指出,本報告涵蓋了三種主要的芯片類型:存儲器,邏輯或者說數字電路,模擬電路。如下圖所示,世界不同地區專注于不同的領域。例如,美國本土僅僅生產 5% 的存儲芯片,而韓國生產的存儲器芯片占 44%,中國大陸則占了 14%。在存儲器領域,中國專注于長江存儲的快速擴張,為公司提供(僅為其武漢工廠)就分配了 240 億美元的補貼。該公司的擴張和低價產品對美國存儲芯片制造商美光和西部數據構成了直接威脅。

在邏輯或者說數字芯片領域(例如計算機和手機微處理器),美國本土沒有生產任何先進工藝節點(10 納米以下)的芯片,而臺灣占 92%。在其他邏輯芯片鎖采用的工藝技術,美國更非常領先:在美國生產了 43% 的[敏感詞](10-22 納米)邏輯芯片,以及 6% 至 9% 的上一代(28 納米及以上)邏輯芯片;這類邏輯芯片,在臺灣生產了 47 %,而在中國大陸生產了大致 19% 到 23% 之間的邏輯芯片。最后,模擬/分立器件部分,在美國本土生產了 19% 的,中國生產了 17%,大致韓國 27%。

美國缺乏[敏感詞]工藝水平的生產能力:

美國缺乏[敏感詞]的半導體工藝節點(目前為 5 納米)的半導體生產能力,這類先進工藝節點目前只有臺積電(臺灣)和三星(韓國)在運營。美國[敏感詞]的晶圓廠是由英特爾運營的 10 nm工藝線,預計要到 2023 年才能進入完整的 7 nm 生產,并于 2021 年 1月宣布將使用臺積電的“增強型”7 nm 或以下生產線為其[敏感詞]的邏輯電路產品。因此,美國無晶圓廠芯片公司現在幾乎完全依賴亞洲生產商(尤其是臺積電)來生產[敏感詞](7 納米或更小尺寸)的芯片。除了生產地域集中導致的供應鏈風險外,國內[敏感詞]技術能力的缺乏也引發了對國家安全的擔憂,因為一些[敏感詞]應用需要安全地獲得[敏感詞]的工藝技術來保證技術優勢。

芯片產品的銷售收入依賴中國:

由于中國在電子產品生產領域的主導地位,美國芯片制造商也嚴重依賴對中國的銷售。中國是[敏感詞]的半導體產品市場,其中大部分半導體產品在裝配到終端電子產品中被再出口,包括消費電子產品和電器。例如,《經濟學人》在 2018 年的數據顯示,手機芯片供應商高通有2/3的收入來自中國,內存制造商美光的收入有 57% 來自中國。英特爾在 2020 年報告稱,中國占其收入 26%。。對中國銷售的嚴重依賴為中國政府提供了經濟影響力和報復美國的潛力。

中國引領半導體產業的愿望:

中國在全球半導體產業中的份額相對較小,其企業主要生產低端芯片。中國[敏感詞]的純晶圓代工廠中芯國際(SMIC)只能在 14 納米節點上生產,且產能有限。然而中國正處于國家主導的發展本土垂直一體化IDM產業的重大努力之中,目標是該產業到 2030 年將在所有領域處于領先地位。中國在半導體晶圓產能中的份額在 2019 年為 16%,但預計到2030 年將增長至 28%。中國政府正在為其半導體行業提供1000 億美元的補貼,包括開發 60 個新的制造廠。正如在討論供應鏈的“設計”部分時所討論的那樣,中國積極采取補貼措施發展本土內存芯片制造商,打破對全球三大內存公司的依賴:三星(韓國)、SK海力士(韓國)和美光(美國)。美國內存公司美光是長江存儲的直接競爭對手,并且很可能是[敏感詞]家看到其未來競爭力和創新能力因中國補貼為其競爭對手而受到威脅的美國公司。

(待續)

2021年6月15日于北京

免責聲明:本文原創作者清華大學王志華教授,本文僅代表作者個人觀點,不代表薩科微及行業觀點,只為轉載與分享,支持保護知識產權,轉載請注明原出處及作者,如有侵權請聯系我們刪除。

友情鏈接:站點地圖 薩科微官方微博 立創商城-薩科微專賣 金航標官網 金航標英文站

Copyright ?2015-2024 深圳薩科微半導體有限公司 版權所有 粵ICP備20017602號-1